一、碳中和背景下,

危废深度资源化的技术路线最受追捧

1.1 资源化为近年来新兴技术路线,符合碳中和背景下再生资源属性

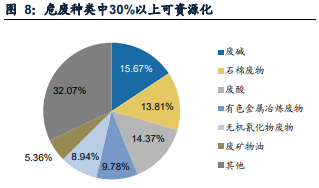

危废资源化为近年来新兴的技术路线,产物主要为富集金属产品。危废处置分为无害化和资源化两条路线:无害化处置主要手段有固化、焚烧和填埋等,以及水泥窑 协同处置;资源化利用则是提取危废中的金属资源进行再利用及有机溶剂和油脂的 回收等。以浙富控股的技术路线为例,前端危废工厂采用高温熔融技术,解决工业 污泥、焚烧残渣、飞灰、废盐等市场痛点,单体规模大,规模效应显著。后端资源 化工厂多金属深度回收,而后输出大宗商品获取稳定收入。在我国推进碳中和的背景下,深度资源化在市场化竞争+强技术壁垒的行业特征下,可提升金属的再生利用 效率,与碳中和思路高度协同。

危废资源化利用符合碳中和思路,提纯出的金属材料可帮助企业节能减排。危废资源化的主要产物为金属等大宗商品,在碳中和的背景下可为企业节省成本。以浙富 控股为例,2020年公司产铜62000吨、锌10000吨、铅7000吨等,由此可见危废资 源化对资源品的产出能力。伴随我国禁运洋垃圾以及推进碳中和,危废资源化后产 品势必将进入再利用体系,成为对资源品供给的补充之一。

再生金属利用可以显著降低企业排碳量以及污染水平。假设2030年钢铁需求为6.4亿吨的情景下,如果将废钢利 用率提高50%,可额外利用废钢1.9亿吨,并分别减少CO2、SO2、NOx和PM10排 放6770万吨、11万吨、2万吨和3万吨,这些减排将减少经济损失3.86-8.53亿美元。 我们预计危废资源化将成为市场再生资源供应端的一部分,类似的相关再生金属需 求将持续提升,催化前端产业布局的完善及规模扩张。

1.2 “中间商差价”的 ToB 商业模式,具备利润稳定性

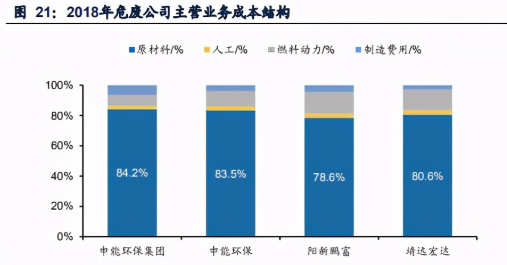

具备上下游的ToB商业模式使得公司一部分盈利来自中间差价,利润稳定性较好。 危废处理收入主要系销售金属等大宗商品与收购危废原材料之间的利差,且原材料 占主营业务成本75%以上,由于前段收废与后端产品价格基本保持同向波动,因此 尽管各公司吨危废处理收入差异较大,但吨危废处理量净利润相对稳定,为 1000-3000元/吨左右。稳定的盈利能力为企业打造“模组式”产能扩张的可能,印 证了近年来危废资源化的产业布局加速。

此外为了应对大宗商品价格波动,部分公司采取套期保值来进一步稳定收入。如 2021年3月2日,浙富控股董事会同意公司在未来1年任意时点开展不超过6亿元的商 品期货套期保值业务,进一步提高公司应对大宗商品价格波动风险的能力,增强财 务稳健性。因此,危废资源化的类似“中间商差价”属性的商业模式,结合套期保 值等财务手段,可为公司贡献稳定的盈利空间。

二、市场空间广阔+竞争格局分散,产业并购不断加速

2.1 每年约 5000 万吨资源化处理量,对应 5000 亿运营市场空间

工业固废由一般工业固废和危废组成,且根据《危险废弃物鉴别标准(征求意见稿)》 进行测算,危废产生量约为固体废物的3%左右。我国第一次全国污染源普查中2007 年全国工业固废产量为38.52亿吨,可测算得出我国2017年危废产量实际值在8635 万吨左右。若给予2%增速以及50%的资源化占比,则测算我国2025年危废资源化处 理量将达到5058.7万吨,若以危废资源化货值1万元/吨计算(10%为处置费,90% 为产品销售),预计相关市场空间将超过5000亿元。

测算逻辑如下:

危废产量=工业固废产量*危废占工业固废比:假设我国2018-2025年的固废产生量 增速2%,危废占固废比例为2.6%;

资源化

危废处理量=危废产量*资源化化比率:假设2025年资源化危废处置占比为 50%,则2025年资源化处置量达5058.7万吨;

资源化危废处理空间=资源化危废产能*运营单价:以浙富、高能典型子公司进行统 计,单吨产值约为1万元,测算市场空间将达到5058.7亿元。

2.2 环保危废资源化收并购持续发生,环保公司大有可为

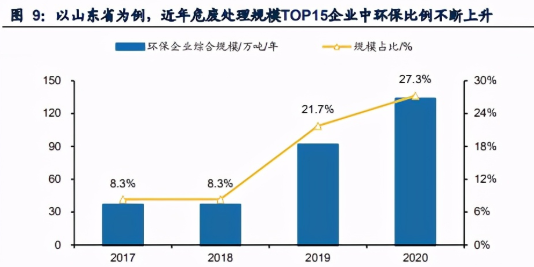

行业当前市场主流环保上市公司处置产能合计约300-400万吨/年,若按照当前 3000-4000万吨/年的处置需求计算,仅占到市场规模的10%。从结构分布来看,其 中部分可资源化危废被贮存未处理,部分低品位危废被无害化处理,也有相当部分 产能由产废企业处理,如2017年山东省TOP15危废资源化公司中产废公司占比达 90%。但近年来伴随环保成本的持续提升,部分产废公司陆续退出危废处置市场, 2020年山东省TOP15危废资源化公司中环保公司市占率已提升至27.3%。我们预计伴随危废处置的标准提升,未来资源化市场未来有望逐步向环保行业转移,进而带来市场集中度的提升。

相比产废公司而言,我们预计专业化环保公司具备以下优势:(1)可提炼金属品类 更多,对应资源品回收利用效率的提升;(2)环保公司危废收集更具市场化和规模 化,企业收集处理危废意愿更强;(3)环保公司作为第三方机构,相对而言更易于 监管;(4)环保等专业危废处置机构技术水平相对较强,处置危废安全性也将更高。 我们预计在上述几点共同作用下,一方面摊薄环保危废资源化公司设备成本,带动 更强盈利性,另一方面有助于再生资源回收品类及效率的提升,类似更多低价危废 也将被危废资源化处理。

近年来危废资源化收并购已经频发,彰显产业视角青睐。自2017年以来,产业端危 废资源化并购频发,诸如光大环境收购江苏佳愿,高能环境收购阳新鹏富及靖远宏 达,浙富控股收购申联环保以及2021年初东江环保拟收购雄风环保等,合计并购规 模达104万吨/年,合计金额187亿元。

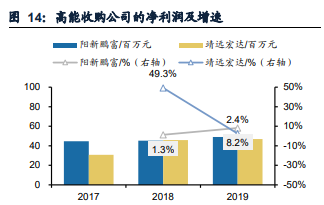

部分公司通过自我培育后收购的模式发展资源化,商业模式已经得到验证。如浙富 控股危废系资产系实际控制人孙毅2017年收购取得, 2017-2019年复合增速分别为 10.17%/59.38%。高能环境也通过收购标的、提标改造有效运营,实现危废核准经 营规模4年内翻倍,其中靖远宏达2017-2019年复合增速分别为10.96%/23.65%。整 体来看,优质并购标的净利率均为20%左右,彰显危废资源化良好盈利能力。

2.3 环保行业稀缺的 ToB 商业模式,同时危废资质壁垒保障竞争力

危废资源化作为环保行业稀缺的ToB商业模式,其上下游竞争格局更为市场化。环 保行业通常对应的都是政府,因此长期饱受质疑的是复杂的政府关系和应收账款问 题。但从危废资源化行业来看,其上游是产废企业,下游的大宗商品产物也进入市 场自由流通。危废资源化行业市场竞争较为充分,或可成为孕育大型企业的土壤。

行业收入中仍包括部分资质溢价,或可抑制公司无序竞争。危废经营审批流程严谨; 用地审批周期长,产能短期内不会大规模增长。我国对危废企业采取经营许可证制 度,从事危废的收集、处置活动需持证进行。2017年8月29日,生态环境部发布《建 设项目危险废物环境影响评价指南》;危废环评审批进一步严格,考虑危废企业其 特殊性,选址论证时间耗费较久,危废项目通常从项目立项、环评土地审批、施工、 试运营、获得资质到完工投产,需要2到5年左右时间。自2006年以来,我国危废经营许可证发放数量增速呈下降趋势。严格的资质管理制度是危废处理行业较为重要 的行业壁垒,并在一定程度上限制了危废处理产能的快速扩张。

三、三大优势:技术一体化、多地域布局、强公司治理

3.1 技术一体化:加速实现一体化布局,提升回收金属品类、品位

预计一体化或将成为产业发展的方向之一,环保企业将有望率先完成全产业链布局。 目前多数危废资源化产能并不具备后端一体化处理能力,一体化的产业布局可大幅 提高金属提炼水平及产量。以浙富控股为例,其全资子公司申联环保集团跟其他的 危废公司相比,最大的特点是前后端一体化的布局,实现深度资源化。全产业链布 局将带动利润率提升以及金属品类、品位的提高。浙富控股子公司申联环保集团可 回收铜、金、银等9类金属,产出含锌99.99%以上的电解锌,后端产品品位较高, 技术优势明显,利润率高于同行。

部分环保公司已经提高技术投入,并且切入全产业链布局。如高能环境子公司阳新 鹏富2019年下半年完成对还原炉的升级改造工程完成后,不仅提升了冰铜产品的铜 品位,还实现对贵金属镍的富集,由先前回收、富集原料中铜、金、银、钯4类金属 提升至5类,进一步提升公司利润空间。飞南资源也拟IPO募集资金布局金属深度资 源化,我们认为上述产业进程乃大势所趋。

3.2 产业闭环+地域布局:提升危废收集能力,成为“工业固废管家”

多地区的危废收 集布局可提升危废收集能力,助力企业成为“工业固废管家”。从 盈利模式来看,危废收集能力是公司的核心收入驱动力之一。尤其是在部分省份危 废可跨省运输的背景下,环保公司可实现多地区布局的集散式危废收集模式,具备 更大的公司的盈利半径,覆盖更多工业企业需求从而成为成为“工业固废管家”。 以浙富控股为例,公司以江西自立为后端产品中心向周围省市布局开展危废业务。 我们预计类似的“多地收集+预处理,集中深加工处理”模式将在更多公司出现,规 模优势和协同处置能力将进一步凸显。

在部分地区允许危废跨省运输的政策背景下,更合理的地域布局可以帮助企业覆盖 更大面积。2020年11月13日,重庆、四川、贵州、云南四省市签订《关于建立长江 经济带上游四省市危险废物联防联控机制协议》与《四省市危险废物跨省市转移“白 名单”合作机制》,此外山东省也定期审批危废跨省运输。伴随危废可跨省运输, 有利于危废公司进一步扩大收废半径,从而提高行业集中度。

3.3 公司治理+运营经验:提升危废收集激励水平

相较于散乱的产废企业,环保公司更具优良公司治理,助力企业市占率提升。

第一, 危废资源化企业的盈利水平本质上取决于危废收集的规模及质量,大多数环保公司 均推进激励机制,绑定子公司管理层利益,从而助力危废子公司加大收集力度。如 高能环境自2014年底上市以来实行过3次股权激励计划,历次激励覆盖人数均超过 200人,浙富控股也拟回购1.5-3亿用于股权激励。

第二,受危废资质审批周期较长影响,危废资源化规模提升主要依赖并购,并购后 的管控能力更考验治理水平。行业内大部分危废公司产能为收并购所得,在此背景 下,我们认为优良的公司治理也反应在公司的收购能力上,包括遴选优质项目并给 予良好治理。以高能环境为例,公司通过收购标的、提标改造有效运营,实现危废 核准经营规模4年内翻倍,公司目前在手运营的51.35万吨/年产能中99%为并购所得。 6个通过收购获得项目中,除贵州宏达项目因原股东未如实披露财务数据业绩低迷外, 其余5个项目收购后运营良好,收购后营收均出现大幅增长。

第三,危废资源化的赚取中间商加工费用模式也高度考验成本管控能力。由于技术 路线上具备上下游,因此

危废资源化公司成本端主要是原材料采购成本,占总成本 比例超过80%,因此在上游采购和下游销售价格相对市场化的情况下,20%的可变 成本管控更为重要,反应在对工业流程的成本管控和人员的管理能力上。

京公网安备 11010502035906号

京公网安备 11010502035906号