危废处理龙头,产能扩张有望加速,广晟入主助力公司发展。公司是国内危废市场龙头企业,深耕危废处理行业近20年。截至17年6月底,公司已取得工业危废处理资质约153万吨/年,行业内处于绝对领先地位。公司预计17年下半年及18年公司产能将分别增加约16万吨/年和56万吨/年,则18年产能增速有望达到33%。广晟公司成为第一大股东,实际控制人变更为广东省国资委,强强联合,将为公司带来丰富的产业、政府关系和资信资源,助力公司的资源整合和业务稳定增长。

我们预计2017-2020年危废处置空间累计超2000亿元,公司加强危废处置布局,带动盈利能力提升。危废许可证结构不合理问题严重,处理资质和市场需求错配。危废无害化处置市场空间大,我们测算2017-2020年市场累计空间超2000亿元,危废处置资质稀缺,处置价格稳步上升。公司近几年加强危废无害化处置资质的布局,目前无害化资质占比将近一半,根据17H1数据,危废无害化业务收入占比达37.5%,毛利占比48.7%,毛利占比已远超资源化业务。无害化业务毛利率相对较高,无害化业务占比持续提升带动公司综合毛利率逐步提升至17H1的36.47%。

内生外延促增长,积极探索EPC业务新模式。公司作为行业龙头,技术领先,运营经验丰富,危废处理资质全面。公司通过内生式增长和外延并购,不断完善业务类型结构和地域布局,业务网络覆盖20余个城市。同时,公司积极打造危废处理项目EPC总包能力,通过有偿的技术输出,把行业的工艺做到标准化,打造危废处理综合服务商品牌,实现技术+服务的创新业务模式,并培育新的外延并购机会。

多渠道融资确保项目稳步推进。危废项目的建造周期较长(一般从立项到投运需要3-5年),对资金要求较高。公司融资渠道丰富,17年以来先后通过PPP资产证券化、发行绿色债实现9亿元融资,拟通过定增募资23亿元(预案阶段),拟与广晟公司合作共同发起设立30亿元产业基金。公司通过多元的融资渠道确保在手现金充足,项目稳步推进。

盈利预测。预计公司17、18、19年归母净利润分别为5.21亿元、7.00亿元、9.02亿元,对应EPS分别为0.59、0.79、1.02元。考虑公司所在行业的前景及利润弹性,给予17年35倍PE,对应目标价20.65元,买入评级。

风险提示。(1)危废项目建设进度不如预期;(2)竞争加剧,毛利率下降;(3)有色金属价格波动。

1. 广晟入主,危废龙头蓄势待发

东江环保创立于1999年,2003年在香港联交所上市,2012年在深交所上市。公司致力于工业与市政废物无害化处置和资源化利用,在以公司危废业务为绝对核心的基础上,配套发展水处理、环境工程、环境监测及PPP等业务,构建完整产业链,致力于打造“以技术创新为导向,以危废为基础的中国领先的一站式综合环保服务提供商”。

1.1 广晟入主,增添国资背景

2016年10月和2017年1月,公司创始人张维仰先生以22.126元/股的价格分别转让所持有的6068万、6103万股股份给广晟公司,转让完成后广晟公司成为第一大股东。截止2017年中报,广晟公司与广晟金控合计持有东江环保15.25%的股份。

广晟公司实际控制人为广东省国资委,主要业务涉及矿业、电子信息、工程地产、金融等多个领域。我们认为东江环保将充分受益于广晟公司的产业、政府、资信资源:(1)广晟公司旗下的矿业、电子等产业有一定的环保需求,可以为东江环保带来一定的业务增量;(2)广晟公司拥有丰富的省内外政府资源,可以让公司和政府的沟通更加通畅;(3)广晟公司入主有助于提升公司资信水平,降低公司融资成本。

1.2 项目陆续完工投产,有望步入增长加速期

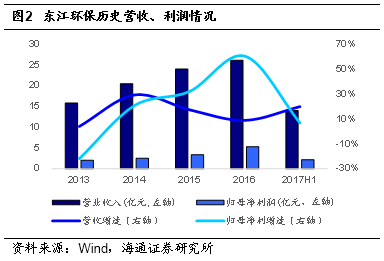

2013年以来,公司收入和利润稳步增长。2016年,公司实现营业收入26.17亿元,同比增长8.91%;实现归母净利润5.34亿元(转让清远东江、湖北东江100%股权产生投资收益1.62亿元),同比增长60.53%(剔除1.62亿投资收益,同比增长约12%)。2017年上半年公司实现营业收入14.04亿元,同比增长19.96%,归母净利润2.2亿元,同比增长6.83%,扣非归母净利润2.15亿元,同比增10.80%。

业务结构上,工业废物处理处置与资源化利用是公司的核心主业,2017年上半年公司工业废物处理处置与资源化业务合计贡献10.51亿元营业收入,占比74.87%,其中工业废物处理处置贡献5.46亿元,毛利率47.34%;资源化利用产品销售收入5.24亿元,毛利率29.19%。

截至2017年6月底,公司已取得工业危废处理资质约153万吨/年,根据公司17年半年报披露,公司预计:东莞恒建与衡水睿韬项目17年底投产,届时新增处理能力约16万吨/年,江苏固废二期等项目18年建成投产,届时新增处理能力近56万吨/年。若公司在手项目按计划推进,则18年底危废处理能力将达到225万吨/年,预计15-18年复合增速近18%,18年单年增速约33%,产能释放有望加速。我们认为随着公司在手项目陆续完工投产,将对应18、19年有效产能大幅增长,有望推动公司进入业绩增长加速期。

2. 危废产生量大,处置产能不足

2.1 危废种类多、来源广

危险废物是指具有腐蚀性、毒性、易燃性、反应性或者感染性等一种或者几种危险特性的固体或液体废物。最新的《国家危险废物名录》中将危废由原来的49类362种调整为46大类479种,包括工业危险废物、医疗废物和其他危险废物等。

工业危废是危废的主要来源,主要包括废碱、废酸、石棉废物、有色金属冶炼废物、无机氰化物废物、矿物废油等。从行业来源看,主要来自化学原料和化学制品制造业、有色金属冶炼和压延加工业、非金属矿采选业、造纸和纸制品业、有色金属矿采选业等行业。相比于一般的工业固体废物,工业危废具有不易降解、毒害性、腐蚀性等特点,随意放置或排放会对水体、大气、土壤乃至人体的健康产生严重的危害,妥善处理工业危废非常重要。

2.2 危废处理资质与市场需求错配,危废无害化处置资质不足

危废处理方式主要包括资源化利用和无害化处置。资源化利用业务的盈利模式为赚取资源化产品的销售收入:危废处理企业向上游企业付费回收具有资源化再利用价值的废物(如含铜、镍、锡等金属的废物),并将废物中具有再利用价值的物质转化为资源化产品进行销售。无害化处置业务的盈利模式是赚取危废处理费:危废处理企业向工业废物生产者收取处置费,收集其产生的工业危废,对危废进行无害化、减量化及最终处置,具体处置方式有焚烧、物化、填埋等。

我国政府对危废处理行业实行许可证制度。根据《中华人民共和国固体废物污染环境防治法》、《危险废物经营许可证管理办法》,从事收集、贮存、利用、处置危险废物经营活动的单位,必须申请领取经营许可证。危废许可证结构不合理问题严重,处理资质和市场需求错配。大部分危废处理企业只能处理少数几种甚至一两种处理门槛相对较低的危废(供给过剩),而技术门槛高、处置利用成本高的危废处理则少有企业涉足(供给不足)。以上海市为例,危废处理资质集中于废酸、废碱、表面处理废物、有机树脂类废物、油/水,烃/水混合物或乳化液、废矿物油与含矿物油废物以及代码为900-041-49(含有或沾染毒性、感染性危险废物的废弃包装物、容器、过滤吸附介质)的危废;有69个代码危废只有1家单位可处置;且不具备处置HW10多氯(溴)联苯类废物、HW15爆炸性废物、HW19含金属羰基化合物废物,以及HW29含汞废物、HW49、HW50等危废的能力。

根据《2016年全国大中城市固体废弃物污染环境防治年报》截止2015年底,全国各省(区、市)颁发的危险废物(含医疗废物)经营许可证2034份,全国危废废物经营单位核准经营规模达到 5263万吨/年,从实际利用处置情况来看(持有危废经营许可证的单位收集、利用、贮存及处置危险废物的实际数量,不包括单位自行利用处置的量),2015年危险废物实际经营规模为1536万吨,为核准利用规模的29.18%。危废许可证处理资质和市场需求的错配导致资质的整体负荷率低下。

2.3 危废实际产生量可能超亿吨,无害化处置空间广阔

根据环境统计年报数据,2015年全国工业危险废物产生量为3976万吨,占一般工业固体废物产生量的1.22%。事实上,我国危废的实际产生量可能远远高于环境统计年报的统计数据,很多危废产生量未进入国家统计口径。根据2010年发布的《第一次全国污染源普查公报》,2007年全国工业危废产量为4573.69万吨,已远超2015年环境统计年报的值。而根据国外经验,危废产生量占固废的比重基本都在4%以上,英国更是高达到10%,参考日本、韩国的数据,假设中国危废实际产生量占固废比重为4%,基于环境统计年报数据,我国2015年工业危废产生量大约为1.3亿吨,尚有约9000万吨的工业危废没有被纳入统计口径,差异主要来自于:(1)危废产生企业的少报瞒报;(2)部分危废流向没有危废经营资质的企业处置。

环保监管趋严,行业需求将进一步释放。根据2013年两高司法解释,非法排放、倾倒、处理3吨以上危废将入刑,这使得企业污染环境的行为由承担民事责任上升到承担刑事责任,促进危废处理行业需求的释放,也是我国危废处理行业启动的关键点;2016年国务院下发《“十三五”生态环境保护规划的通知》对以含铬、铅、汞、镉、砷等重金属废物和生活垃圾焚烧飞灰、抗生素菌渣、高毒持久性废物等为重点开展专项整治且明确了危险废物利用处置二次污染的控制要求及综合利用过程环境保护的要求,促进危废处理行业的规范化发展,体现国家对于环境整治的决心;2017年环保督查如火如荼,地方政府对环保的重视程度进一步提升,环保排放不达标的企业停产整改甚至关停成为常态;2018年新的《环境保护税法》即将实施,环保税的实施将进一步推动环保监管的日常化和规范化。

以全国环境统计公报数据为基础,假设未来几年危废产生量保持过去十年复合增长率12%的增速,保守估计处置比例为35%,假设单位处置成本为2500元/吨,则预计2020年危废处置市场为613亿元,2017-2020处置市场空间总计2086亿元。考虑到还有大量的危废没有进入国家统计口径,若未来几年这一部分的危废产生量逐渐释放,市场空间还将提升2-3倍。

3. 无害化业务占比提升,综合盈利能力呈上升趋势

3.1 产能重心转向无害化,无害化业务17H1收入占比达37.5%

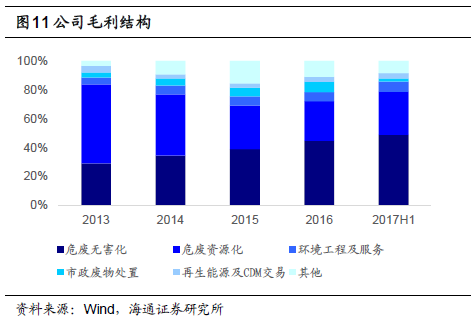

近年公司将危废处理产能重心放到景气度更高,盈利能力更强的无害化处置上,无害化处置业务占比持续提升,收入占比从13年的15.38%提升至17H1的37.5%,毛利占比从13年的28.98%提升至17H1的48.67%。

危废无害化处置业务的主要成本项为处理填埋费、运输费和主要原料费,其中原料费占该业务收入的比重持续上升,16年达到7.75%,其他费用占该业务收入比重也有较明显提升,运输、折旧、直接人工、技术服务费等占该业务收入比重相对稳定。

危废资源化业务的主要成本项为原材料,占该业务成本的比重超过88%,但近几年原材料成本占该业务收入比重持续降低,从2013年的66.04%降至2016年的59.01%,直接人工成本和制造费用成本占该业务收入比重相对平稳。

随着公司毛利率水平较高的无害化业务占比的提升,公司综合毛利率呈上升趋势,17H1达到36.47%。其中危废无害化业务毛利率最高,17H1毛利率为47.34%,其中15年出现较大下滑是因为15年下半年开始增值税政策的调整,增值税从免征改为即征即退70%(注:少部分项目略有差异);13-16年危废资源化业务毛利率稳中有升,主要是该业务成本项中原材料成本占收入比重下降所致。

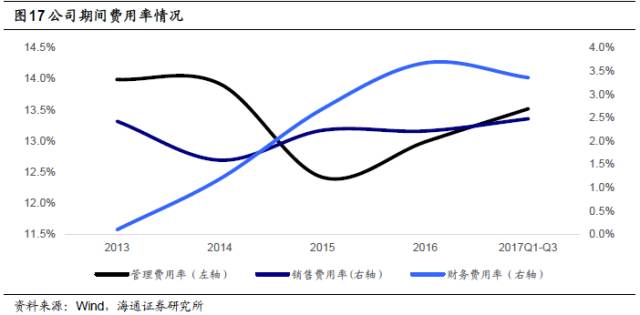

3.2 期间费用主要为管理费用,规模扩张致财务费用率抬升

公司的主要期间费用为管理费用,管理费用率在12%-14%之间波动,15年以来管理费用率小幅提升,主要是用工成本提升所致;13年以来财务费用率有较显著增长,主要是公司业务规模持续扩张,资金需求不断增加,银行贷款增加所致;销售费用率相对较为稳定。

3.3 公司盈利整体能力呈上升趋势

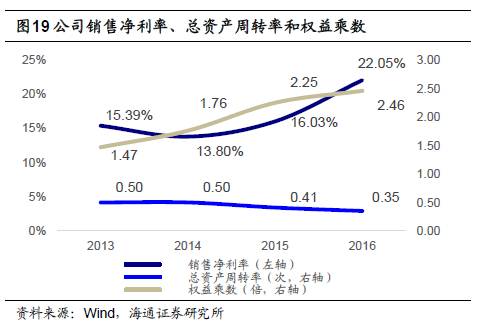

近年公司净利率的提升和权益乘数的提升叠加,ROE整体呈上升趋势。2015年ROE12.8%,较14年上升2.06个百分点,2016年ROE显著提升至 17.67%,主要是由于公司处置长期股权投资取得投资收益1.62亿元,若剔除这一部分收益,调整后ROE为12.7%,基本与2015年持平。

2014年公司销售净利率略有下滑,主要是因为:(1)当年计提资产减值损失4772万元(包括固定资产减值损失1872万元,无形资产减值损失2753万元,商誉减值损失660万元等),同比增长602%;(2)业务扩张后,财务费用率提升(从13年的0.09%提升至1.18%)。2015年以来公司销售净利率呈上升趋势,2015年净利率16.03%,较2014年上升2.23个百分点,2016年净利率22.05%,若剔除处置长期股权投资取得投资收益1.62亿元,调整后净利率15.85%,基本跟16年持平,近三年公司净利率走势基本跟ROE走势相同。公司总资产周转率小幅下降,权益乘数小幅上升。

4. 强者恒强,打造一站式服务平台

东江环保作为国内危废龙头企业,深耕危废主业多年,在技术和资质的全面性上行业领先,并在优化产业结构和区域布局的基础上,大力拓展PPP项目和相关环境工程建设和运营项目,打造工程总包能力,形成协同发展新优势。公司技术行业领先,品牌效应显著,市场认可度高。

4.1 行业龙头:技术领先,资质全面,经验丰富

技术领先,运营经验丰富。危废具有毒性、腐蚀性、成分复杂性等特点,如技术控制不达标,会给环境造成严重的二次污染,比如填埋处理中发生渗漏会对土壤与地下水带来严重的污染。危废处理中需要综合运用物理、化学和生物等多种技术,特别对于各种处理技术的适用范围与有效性方面,需要长期的经验积累,危废处理对于企业的技术能力与行业经验要求较高。公司在危废领域近20年的耕耘积累了丰富的实践经验与技术,截止2016年年底,公司及子公司累积获得专利114项,为公司生产经营提供了技术保障。资质全面,危废处理能力行业领先。工业企业以及工业园区内产生的危废种类往往不止一两种,资质丰富的运营企业可以为危废产生企业或园区提供一站式服务,在市场竞争中优势明显。此外,危废建设周期比较长,项目周期通常在3-5年,新的市场进入者如果通过自建项目的方式进入这个市场,前期布局市场会比较长,具有危废处理资质的企业仍可以在目前快速增长市场中获得较好收益。截止17年中报,东江环保已具备处理国家危险废物名录中46 种大类中的44类危废经营资质,处理能力近153万吨/年,行业内领先优势显著。

4.2 内生+外延持续扩张,全国布局不断完善

危废处理行业地域限制明显,行业格局分散。危废跨省运输需要填写危险废物转移联单,经过相关部门审批,流程较为复杂,减弱了危废处理企业之间的同业竞争,当地规模较大的企业有明显的地域优势,但同时也不利于危废企业的做大做强。根据环保部发布的数据,工业危废产生量排名前十的省(直辖市、自治区)分别是山东、青海、新疆、湖南、江苏、云南、浙江、广东、内蒙古、四川,合计占比达74.5%。东江环保作为行业的龙头企业,按照已获得的危废处理资质计算,市占率也仅在3%左右。

内生增长+外延并购,优化业务地域布局。近年公司危废处理能力增长迅速,增长主要来自内部项目的开发和外延并购以及并购后的改扩建。公司结合危废市场的需求情况和自身特点,不断优化危废处理资质类型和地域的布局,外延并购以危废无害化处置为核心,目前公司危废业务布局主要关注东部工业经济发达、工业密度高、危废处理需求旺盛(长三角,珠三角,京津冀等)的地区,业务网络覆盖20余个城市。根据我们对公司已投产项目和在建项目的统计,公司目前在手项目全部投产后,预计危废处理能力将达到226万吨/年,其中资源化处理能力约110万吨/年,无害化处理能力约116万吨/年(注:产能数据根据公司官网、年报及对外投资公告整理,数据有微小出入,若根据公司17年半年报披露的口径测算,预计目前在手项目投产后产能为225万吨/年)。

4.3 创新业务模式,打造EPC总包能力

公司积极打造危废处理项目EPC总包能力,通过有偿技术输出促进行业的规范发展。行业层面,危废项目的运营需要技术、人才、服务的融合,目前国内成熟危废企业比较少,部分企业想迅速进入市场,分享行业快速发展的红利,自身能力又不足,引发市场的非理性竞争。公司作为危废行业的龙头企业,专注危废处理近20年,在“规划-设计-采购-工程-运营”各个环节都积累了丰富的经验。公司通过有偿的技术输出,把行业的工艺做到标准化,可以避免部分企业通过低价低质量项目进入,破坏行业的秩序。于公司而言,通过技术输出,打造危废处理综合服务商品牌,实现技术+服务的创新业务模式,同时也有助于公司进一步挖掘并购机会。

4.4 多渠道融资,资本市场助力公司发展

危废项目的建造周期较长,对资金要求较高。一般一个危废项目从立项审批到最后投运需要3-5年的时间,融资能力在企业规模扩张阶段显得尤为重要。公司多元的融资手段将进一步助推公司做大做强主业。

2017年3月,公司以控股子公司东莞市虎门绿源水务有限公司污水处理收费权益权作为基础资产,通过合格证券公司设立的资产支持专项计划“广发恒进-广晟东江环保虎门绿源PPP项目资产支持专项计划”,向投资者发行资产支持证券融资3亿元;成为市场上首批发行的PPP资产证券化项目之一,充分体现了公司优质的项目质量与成熟的资本运作能力。

2017年4月,公司成功发行第一期绿色债券“17东江G1”,发行规模6亿元,债券利率为4.9%,成为首家在深交所公开发行绿色债券并上市的公司。

2017年5月公司发布启动非公开发行A股股票项目,拟募集资金不超过23亿元。此次募集的资金主要用于江西东江、潍坊东江、福建绿洲、南通东江、东莞恒建,衡水睿韬等六大固废危废项目建设,增强危废主业的市场规模与市场竞争力。

2017年7月公司公告与广晟金控签订设立产业并购基金框架协议,并购基金采用母-子基金的形式,母-子基金总规模人民币30亿元,其中母基金采用平层结构投资运作,规模为人民币5.5亿元,广晟金控或其指定主体作为LP1认缴不超过人民币5亿元,公司作为LP2认缴人民币5000万元。公司参与设立产业基金,能够充分利用广晟的投资经验和资源,加速公司未来的产业并购整合。

5. 盈利预测与估值

关键假设:

(1)资源化产品价格维持相对稳定;

(2)危废在建项目按计划推进;

(3)投产项目产能利用率维持当前水平;

(4)工程类业务拓展速度符合预期;

预计公司17、18、19年归母净利润分别为5.21亿元、7.00亿元、9.02亿元,对应EPS分别为0.59、0.79、1.02元。考虑公司所在行业的前景及利润弹性,给予17年35倍PE,对应目标价20.65元,买入评级。

京公网安备 11010502035906号

京公网安备 11010502035906号